សំណួរ-ចម្លើយសំខាន់ៗ

បច្ចុប្បន្ន CGCC ផ្តល់ការធានាលើកម្ចី ដែលបញ្ចេញដោយធនាគារ/គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុដៃគូរបស់ CGCC (PFIs) ទៅកាន់ក្រុមហ៊ុនអាជីវកម្ម ជាពិសេស សហគ្រាសខ្នាតតូច និងមធ្យម ដែលខ្វះទ្រព្យបញ្ចាំ នៅពេលស្នើសុំកម្ចី។ និយាយឱ្យស្រួលស្តាប់ទៅ CGCC ដើរតួជាផ្នែកមួយនៃទ្រព្យបញ្ចាំ រហូតដល់៨០% នៃទំហំកម្ចី ដូច្នេះនឹងជួយកាត់បន្ថយតម្រូវការទ្រព្យបញ្ចាំពីក្រុមហ៊ុនអាជីវកម្ម ដែលស្នើកម្ចីទៅធនាគារ។

- ចុចទីនេះ៖ ស្វែងយល់អំពីការធានាឥណទាន

- ចុចទីនេះ៖ អ្វីទៅជាការធានាឥណទាន?

CGCC មិនផ្តល់កម្ចីដោយផ្ទាល់ ដល់ក្រុមហ៊ុនអាជីវកម្មទេ។ CGCC មិនមែនជាធនាគារ/គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុ ដែលអាចផ្តល់កម្ចីជូនលោកអ្នកបានទេ។ CGCC ជាសហគ្រាសសាធារណៈ ដែលផ្តល់ការធានាឥណទាន លើកម្ចីដែលបញ្ចេញដោយធនាគារ/គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុដៃគូរបស់ CGCC (PFIs) ទៅកាន់ក្រុមហ៊ុនអាជីវកម្ម ជាពិសេសសហគ្រាសខ្នាតតូច និងមធ្យម ដែលខ្វះទ្រព្យបញ្ចាំ នៅពេលស្នើសុំកម្ចី។ ក្រុមហ៊ុនអាជីវកម្ម អាចស្នើសុំកម្ចីដែលមានការធានាពី CGCC តាមរយៈ PFIs របស់ CGCC បាន។

ដើម្បីស្វែងរក PFIs របស់ CGCC សូមចុច៖ https://bit.ly/3LkYuo7

ពិតណាស់! គម្រោងធានាឥណទានរបស់ CGCC មានគោលដៅគាំទ្រដល់ក្រុមហ៊ុនអាជីវកម្ម ទាំងអាជីវកម្មខ្នាតមីក្រូ សហគ្រាសខ្នាតតូចនិងមធ្យម និងសហគ្រាសខ្នាតធំ ក្នុងការពង្រីកលទ្ធភាពទទួលបានហិរញ្ញប្បទាន (កម្ចី) ពីធនាគារ/គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុដៃគូ ឬហៅថា PFIs របស់ CGCC សម្រាប់ការកៀរគរទុនបង្វិល និងការពង្រីកអាជីវកម្ម។

នៅពេល CGCC ផ្តល់ការធានាឥណទានទៅកាន់ PFIs ក្រុមហ៊ុនអាជីវកម្មដែលជាអ្នកខ្ចីនឹងមានលទ្ធភាពខ្ពស់ជាងមុនក្នុងការទទួលបានកម្ចី។ ក្រុមហ៊ុនអាជីវកម្មអាចទទួលបានកម្ចីច្រើនជាងមុនពី PFIs ព្រោះ PFIs មានលទ្ធភាពផ្តល់កម្ចីច្រើនជាងមុន ដោយមិនចាំបាច់មានទ្រព្យបញ្ចាំ។ ដូច្នេះ ក្រុមហ៊ុនអាជីវកម្មដែលខ្វះទ្រព្យបញ្ចាំ អាចទៅរក PFIs របស់ CGCC ដើម្បីស្នើសុំកម្ចីដែលមានការធានាពី CGCC។

ការធានាឥណទានជួយបង្កើនលទ្ធភាពទទួលបានកម្ចីរបស់អ្នកខ្ចី។ ការធានាឥណទានជួយអ្នកខ្ចី ឱ្យទទួលបានកម្ចីទោះបីគ្មានទ្រព្យបញ្ចាំ និងជួយអ្នកខ្ចីឱ្យទទួលបានកម្ចីច្រើនជាងមុន ជាងការខ្ចីដោយគ្មានការធានាឥណទាន។

ឧទាហរណ៍ ប្រសិនបើគ្មានការធានាឥណទាន អ្នកខ្ចីដែលគ្មានទ្រព្យបញ្ចាំទាល់តែសោះ មិនអាចទទួលបានកម្ចីពីធនាគារនោះទេ ទោះបីអ្នកខ្ចីនោះមានលទ្ធភាពសងក៏ដោយ។ ប្រសិនមានការធានាឥណទាន អ្នកខ្ចីដែលគ្មានទ្រព្យបញ្ចាំទាល់តែសោះ អាចទទួលបានកម្ចីពីធនាគារ ដែលមានការធានាពី CGCC ដែលដើរតួជំនួសទ្រព្យបញ្ចាំរបស់អ្នកខ្ចី។

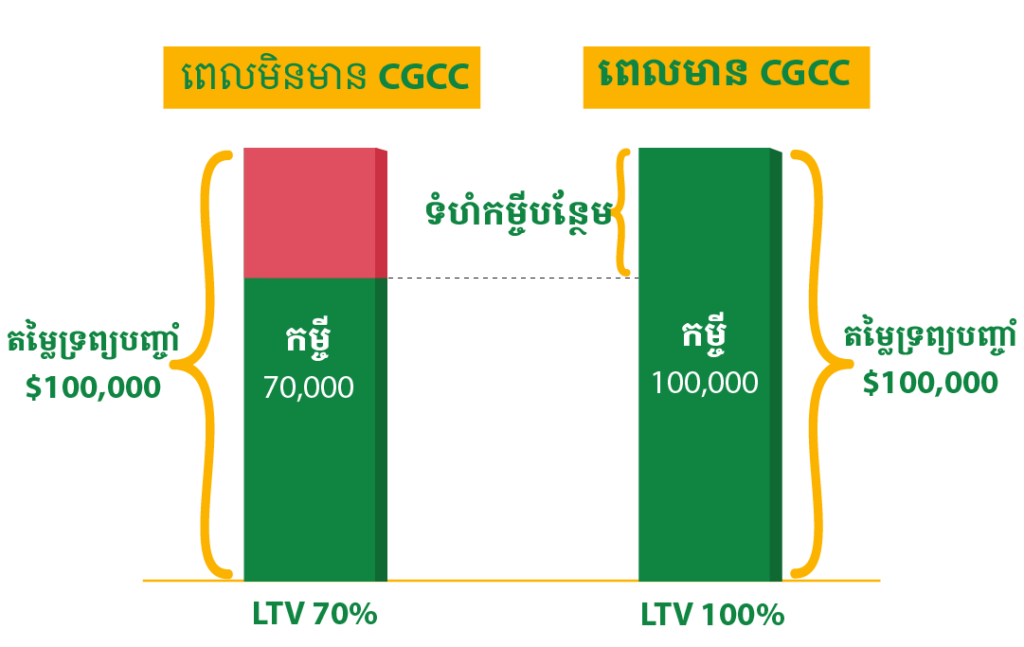

ម្យ៉ាងវិញទៀត ប្រសិនអ្នកខ្ចីមានទ្រព្យបញ្ចាំ ១០០.០០០ដុល្លារ ជាទូទៅ ធនាគារអាចផ្តល់កម្ចីក្នុងរង្វង់ ៧០.០០០ដុល្លារ។ ប្រសិនមានការធានាឥណទាន ជាមួយនឹងទ្រព្យបញ្ចាំ ១០០.០០០ដុល្លារដូចគ្នា ធនាគារអាចផ្តល់កម្ចីរហូតដល់ ១០០.០០០ដុល្លារ ឬលើសពីនេះ ដល់អ្នកខ្ចី។

លក្ខខណ្ឌសម្រាប់អ្នកខ្ចី៖

១. អាជីវកម្មដែលមានម្ចាស់ភាគហ៊ុនសញ្ជាតិខ្មែរ (កាន់កាប់ភាគហ៊ុនលើសពី ៥០%)

២. អាជីវកម្មដែលបានចុះបញ្ជីជាមួយអាជ្ញាធរពាក់ព័ន្ធ (អាជីវកម្មដែលមិនទាន់បានចុះបញ្ជី ត្រូវធ្វើការចុះបញ្ចីបន្ទាប់ពីទទួលបានកម្ចីដែលមានការធានា)

៣. អាជីវកម្មដែលមានលទ្ធភាពសង (PFIs ត្រូវអនុម័តកម្ចីជាមុន មុនស្នើសុំការធានឥណទានពី CGCC)

ដើម្បីស្វែងរកព័ត៌មានអំពីវឌ្ឍនភាពការធានាឥណទានដែលបានធ្វើបច្ចុប្បន្នភាព សូមចុច៖ https://bit.ly/3m9t1cX

៥ជំហាន ដើម្បីស្នើសុំកម្ចី ដែលមានការធានាឥណទានពី CGCC៖

- ជំហានទី១៖ អ្នកខ្ចី ត្រូវស្នើសុំកម្ចីទៅកាន់គ្រឹះស្ថានហិរញ្ញវត្ថុចូលរួម (PFIs) របស់ CGCC (ដើម្បីស្វែងរក PFIs របស់ CGCC សូមចុច https://bit.ly/3LkYuo7)។

- ជំហានទី២៖ បន្ទាប់ពីទទួលបានសំណើសុំកម្ចី PFI នឹងវាយតម្លៃសំណើសុំកម្ចីនោះ ទៅតាមនីតិវិធី និងលក្ខខណ្ឌតម្រូវរបស់ PFIs នីមួយៗ។

- ជំហានទី៣៖ នៅពេលសំណើកម្ចីនោះបំពេញគ្រប់លក្ខខណ្ឌតម្រូវ PFI នឹងស្នើសុំការធានាឥណទានមកកាន់ CGCC៕

- ជំហានទី៤ ៖ CGCC នឹងវាយតម្លៃសំណើសុំធានាឥណទាននោះ រួចចេញលិខិតធានាទៅកាន់ PFIs ក្នុងរយៈពេលចន្លោះពី ៣ ទៅ ៥ថ្ងៃ។

- ជំហានចុងក្រោយ៖ PFIs នឹងបញ្ចេញកម្ចី ដែលមានការធានាពី CGCC ជូនអ្នកខ្ចី។

CGCC បានចុះបញ្ជីជាផ្លូវការនៅខែវិច្ឆិកា ឆ្នាំ២០២០ ហើយគិតមកដល់សព្វថ្ងៃនេះ CGCC បានដាក់ចេញនូវគម្រោងធានាឥណទានចំនួន៣ រួមមាន៖

“គម្រោងធានាឥណទានដើម្បីស្តារអាជីវកម្ម (BRGS)” ជាគម្រោងធានាឥណទានដំបូងគេ ដាក់ឱ្យដំណើរការនាខែមីនា ឆ្នាំ២០២១។ គម្រោងនេះមានគោលដៅគាំទ្រដល់អាជីវកម្ម រួមទាំងខ្នាតតូច មធ្យម និងខ្នាតធំ ក្នុងការពង្រីកលទ្ធភាពទទួលបានហិរញ្ញប្បទានសម្រាប់ជាទុនបង្វិល និងពង្រីកអាជីវកម្ម។

- ចុចទីនេះ៖ ព័ត៌មានទាំងស្រុងនៃគម្រោង BRGS

- ចុចទីនេះ៖ ខិត្តបណ្ណព័ត៌មាននៃគម្រោង

“គម្រោងធានាឥណទានសម្រាប់សហហិរញ្ញប្បទាន (CFGS)” ដែលជាគម្រោងធានាឥណទានទី២ ត្រូវបានដាក់ដំណើរការក្នុងខែកញ្ញា ឆ្នាំ២០២១ មានគោលដៅធានាដល់ឥណទានដែលបញ្ចេញដោយ PFIs របស់ CGCC ក្រោមគម្រោងសហហិរញ្ញប្បទាន ជំហានទី២ របស់ធនាគារសហគ្រាសធុនតូច និងមធ្យមកម្ពុជា។

- ចុចទីនេះ៖ ព័ត៌មានទាំងស្រុងនៃគម្រោង CFGS

- ចុចទីនេះ៖ ឯកសារគោលការណ៍ណែនាំនៃគម្រោង CFGS

“គម្រោងធានាឥណទានសម្រាប់សហគ្រិនស្រ្តី” គឺជាគម្រោងឥណទានទី៣ ដែលបានដាក់ចេញនៅក្នុងខែមេសា ឆ្នាំ២០២២ ក្នុងគោលបំណងបង្កើនការគាំទ្រដល់សហគ្រិនស្ត្រី និងអាជីវកម្មដែលគ្រប់គ្រង និងដឹកនាំដោយស្ត្រីឱ្យទទួលបានហិរញ្ញប្បទានផ្លូវការ តាមរយៈការធានាឥណទានរបស់ CGCC លើកម្ចី រហូតដល់ ៨០% នៃទំហំកម្ចីសម្រាប់គ្រប់វិស័យ ជាមួយនឹងលក្ខខណ្ឌអនុគ្រោះផ្សេងៗទៀត។

- ចុចទីនេះ៖ ព័ត៌មានទាំងស្រុងនៃគម្រោង WEGS

- ចុចទីនេះ៖ ឯកសារគោលការណ៍ណែនាំនៃគម្រោង WEGS

“គម្រោងធានាឥណទានសម្រាប់សហហិរញ្ញប្បទាន សម្រាប់វិស័យទេសចរណ៍ (CFGS-TR)” ដែលជាគម្រោងធានាឥណទាននៅក្រោមគម្រោង CFGS របស់ CGCC ដែលផ្តល់ដល់អាជីវកម្មផ្សេងៗនៅក្នុងវិស័យទេសចរណ៍ តាមរយៈគម្រោងសហហិរញ្ញប្បទានស្តារ និងជំរុញកំណើនក្នុងវិស័យទេសចរណ៍ របស់ធនាគារសហគ្រាសធុនតូច និងមធ្យមកម្ពុជា។

- ចុចទីនេះ៖ ព័ត៌មានទាំងស្រុងនៃគម្រោង CFGS-TR

- ចុចទីនេះ៖ ឯកសារគោលការណ៍ណែនាំនៃគម្រោង CFGS

ការធានាឥណទានចំនួន ៨០% លើប្រាក់ដើមនៃកម្ចី មានន័យថា CGCC រ៉ាប់រងលើហានិភ័យចំនួន ៨០% ដែលអាចកើតមានឡើងនៅពេលធនាគារផ្តល់កម្ចីជូនទៅក្រុមហ៊ុនអាជីវកម្ម។

ការធានាឥណទាននេះ ដើរតួដូចគ្នានឹងទ្រព្យបញ្ចាំដែរ។ ករណីកម្ចីមានទ្រព្យបញ្ចាំ នៅពេលកម្ចីខូច ធនាគារអាចរឹបអូសយកទ្រព្យបញ្ចាំរបស់អ្នកខ្ចី មកទូទាត់ប្រាក់ដើមនៃកម្ចី។ ដោយឡែក ចំពោះករណីកម្ចីមានការធានាឥណទានពី CGCC នៅពេលកម្ចីខូច ធនាគារអាចទាមទារសំណងពី CGCC មកទូទាត់ប្រាក់ដើមនៃកម្ចី។

ដូច្នេះ ការធានាឥណទាន អាចជួយសម្រាលបន្ទុករបស់អ្នកខ្ចី ក្នុងការផ្តល់ទ្រព្យបញ្ចាំទៅធនាគារ នៅពេលស្នើសុំកម្ចី។ ទន្ទឹមនេះ ធនាគារក៏អាចចាប់យកអតិថិជនច្រើនបន្ថែមទៀត ដែលខ្វះទ្រព្យបញ្ចាំ ដើម្បីផ្តល់កម្ចី ដែលមានការធានាពី CGCC។

យ៉ាងណាក៏ដោយ ទោះបីជាកម្ចីមានទ្រព្យបញ្ចាំក្តី ឬកម្ចីមានការធានាឥណទានក្តី អ្នកខ្ចីនៅតែមានកាតព្វកិច្ចសង ទៅកាន់ធនាគារ។

សូមអរគុណចំពោះការចាប់អារម្មណ៍លើការធានាឥណទាន។ លោកអ្នកអាចទំនាក់ទំនងមកប្រឹក្សាយោបល់ជាមួយ CGCC បានតាមរយៈ៖

- លេខទូរសព្ទ៖ 023 722 123

- អ៊ីម៉េល៖ [email protected]

- ទំព័រហ្វេសប៊ុក៖ https://www.facebook.com/officialcgcc

- តេឡេក្រាម៖ https://t.me/CGCCCambodia

Bonus: តើម្ចាស់សហគ្រាសគួរត្រៀមខ្លួនដូចម្តេចខ្លះ ដើម្បីទទួលបាននូវឥណទានដែលមានការធានា?

៥ចំណុច សហគ្រាសធុនតូចនិងមធ្យម គួរត្រៀមខ្លួន ដើម្បីទទួលបាននូវឥណទានដែលមានការធានា!

ដើម្បីទទួលបានអត្ថប្រយោជន៍ពីការធានាឥណទាន អ្នកខ្ចីត្រូវតែត្រៀមខ្លួនជាមុន ដោយស្វែងយល់ពីដំណើរការវាយតម្លៃឥណទាន របស់ធនាគារ/គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុ ទៅលើសំណើកម្ចីរបស់លោកអ្នកជាមុនសិន។

ការយល់ដឹងពីដំណើរការវាយតម្លៃឥណទាននឹងជួយឱ្យលោកអ្នកឱ្យរៀបចំសំណើកម្ចីបានប្រសើរជាងមុន និងឈានទៅទទួលបានការធានាឥណទានលើកម្ចីរបស់អ្នកផងដែរ។ ជាទូទៅ ការវិភាគឥណទានរបស់ធនាគារ/គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុ ទៅលើកម្ចីមួយៗ គឺផ្តោតលើ ៥ចំណុច សំខាន់ៗ រួមមាន លក្ខខណ្ឌ ទ្រព្យបញ្ចាំ សមត្ថភាព ដើមទុន ចរិតលក្ខណៈ។

ដើម្បីស្វែងយល់អំពី ៥ចំណុច ដែលសហគ្រាសធុនតូចនិងមធ្យម គួរត្រៀមខ្លួន ក្នុងការទទួលបានកម្ចីដែលមានការធានាឥណទាន សូមចុច៖ https://bit.ly/3ymx50U

ការធានាឥណទានជួយបង្កើនលទ្ធភាពផ្តល់កម្ចីរបស់ PFIs។ CGCC ផ្តល់ការធានាឥណទានដែលដើរតួជាទ្រព្យបញ្ចាំរបស់អ្នកខ្ចី។ ជាធម្មតា អាជីវកម្មដែលមានសក្តានុពល ដែលមានលទ្ធភាពសងមិនអាចទទួលបានកម្ចីដើម្បីពង្រីកអាជីវកម្មបាន ដោយសារកង្វះទ្រព្យបញ្ចាំ។ អាជីវកម្មមិនអាចមានទ្រព្យបញ្ចាំគ្រប់ពេល ដើម្បីស្នើសុំកម្ចីដែលចាំបាច់សម្រាប់អាជីវកម្មនោះទេ។ នៅពេល CGCC ផ្តល់ការធានាឥណទានដល់ PFIs, PFIs គួរតែអាចបញ្ចេញកម្ចីបានច្រើនជាងមុន ដោយសារហានិភ័យនៃកម្ចីនោះត្រូវបានចែករំលែកដោយ CGCC។ ដូច្នេះការធានាឥណទានគាំទ្រធនាគារ ឲ្យរក្សាភាពប្រកួតប្រជែង ដោយធនាគារអាចបង្កើនការផ្តល់កម្ចីច្រើនជាងមុន និងពង្រីកវិសាលភាពអតិថិជនកាន់តែទូលំទូលាយ ទៅកាន់អតិថិជនដែលខ្វះទ្រព្យបញ្ចាំ ដែលពីមុនធនាគារមិនហ៊ានផ្តល់កម្ចីជូន។

ដើម្បីស្វែងយល់អំពីការធានាឥណទាន សូមចុចទីនេះ ៖ យន្តការធានាឥណទាន និងអត្ថប្រយោជន៍សម្រាប់ធនាគារ, គ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុ និងក្រុមហ៊ុនអាជីវកម្ម

ធនាគារ និងគ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុ ដែលទទួលបានអាជ្ញាបណ្ណពីធនាគារជាតិនៃកម្ពុជា សុទ្ធតែអាចស្នើសុំធ្វើជា PFIs របស់ CGCC បាន។ CGCC តែងតែស្វាគមន៍ធនាគារ និងគ្រឹះស្ថានមីក្រូហិរញ្ញវត្ថុ ដែលមានសក្តានុពល និងមានឆន្ទៈក្នុងការផ្តល់កម្ចី ជូនទៅក្រុមហ៊ុនអាជីវកម្មដែលខ្វះទ្រព្យបញ្ចាំ។

ចុចទីនេះ៖ ចូលរួមជា PFIs របស់ CGCC

៣ ជំហានក្នុងការក្លាយជា PFI របស់ CGCC៖

១. ធនាគារ និងគ្រឹះស្ថានហិរញ្ញវត្ថុ អាចដាក់ពាក្យស្នើសុំធ្វើជា PFIs មកកាន់ CGCC។ ពាក្យស្នើសុំលម្អិត អាចត្រូវបានផ្តល់ជូន តាមរយៈការទំនាក់ទំនងមកកាន់ CGCC។

២. CGCC នឹងធ្វើការពិនិត្យលើពាក្យស្នើសុំ រួចបញ្ជូនពាក្យស្នើសុំនោះទៅកាន់ ក្រុមប្រឹក្សាភិបាលរបស់ CGCC ដើម្បីពិនិត្យ និងអនុម័ត។

៣. បន្ទាប់ពីក្រុមប្រឹក្សាភិបាលរបស់ CGCC អនុម័ត CGCC នឹងចុះកិច្ចព្រមព្រៀងការធានាឥណទាន ជាមួយគ្រឹះស្ថានហិរញ្ញវត្ថុចូលរួម (PFIs) ដែលបានអនុម័ត។

ឯកសារតម្រូវសម្រាប់ការដាក់ពាក្យចូលរួមធ្វើជា PFIs របស់ CGCC មានដូចខាងក្រោម៖

- លិខិតស្នើសុំចូលរួមជា PFI (PFI application cover letter)

- របាយការណ៍សវនកម្មប្រចាំឆ្នាំ (Audited annual reports)

- សូចនាករហិរញ្ញវត្ថុសំខាន់ៗ (Key Financial Indicators)

- ផែនការអាជីវកម្មជាមួយ CGCC (Business plan with CGCC)

- ទិន្នន័យអំពីកម្ចី (Loan portfolio data)

- ក្របខណ្ឌគ្រប់គ្រងហានិភ័យ (Risk management framework)

- នីតិវិធីផ្តល់កម្ចី និងអនុម័តកម្ចី (Lending procedure and approval process)

- នីតិវិធីនៃការគ្រប់គ្រងកម្ចីខូច (“Loan loss” handling procedure)

- ប៉ាតង់ អាជ្ញាប័ណ្ណ និងវិញ្ញាបនបត្រ (PFI’s patents, licenses & certificates)

សម្រាប់ព័ត៌មានពិស្តារទាក់ទងនឹងការដាក់ពាក្យជា PFIs សូមទំនាក់ទំនងមក CGCC តាមលេខទូរសព្ទ 023 722 123។

គម្រោងធានាឥណទានរបស់ CGCC៖

- គម្រោងធានាឥណទានដើម្បីស្តារអាជីវកម្ម

- គម្រោងធានាឥណទានសម្រាប់សហហិរញ្ញប្បទាន

- គម្រោងធានាឥណទានសម្រាប់សហគ្រិនស្រ្តី

ចំពោះព័ត៌មានលម្អិតនៃគម្រោងនីមួយៗ លោកអ្នកអាចចូលទៅកាន់វេបសាយរបស់ CGCC៖ www.cgcc.com.kh ឬអ៊ីម៉េល [email protected] ឬក៏អាចទូរសព្ទមកលេខ 023 722 123 ក៏បានដែរ។

ការធានាឥណទានចំនួន ៨០% លើប្រាក់ដើមនៃកម្ចី មានន័យថា CGCC រ៉ាប់រងលើហានិភ័យចំនួន ៨០% ដែលអាចកើតមានឡើងនៅពេលធនាគារផ្តល់កម្ចីជូនទៅក្រុមហ៊ុនអាជីវកម្ម។

ការធានាឥណទាននេះ ដើរតួដូចគ្នានឹងទ្រព្យបញ្ចាំដែរ។ ករណីកម្ចីមានទ្រព្យបញ្ចាំ នៅពេលកម្ចីខូច ធនាគារអាចរឹបអូសយកទ្រព្យបញ្ចាំរបស់អ្នកខ្ចី មកទូទាត់ប្រាក់ដើមនៃកម្ចី។ ដោយឡែក ចំពោះករណីកម្ចីមានការធានាឥណទានពី CGCC នៅពេលកម្ចីខូច ធនាគារអាចទាមទារសំណងពី CGCC មកទូទាត់ប្រាក់ដើមនៃកម្ចី។

ដូច្នេះ ការធានាឥណទាន អាចជួយសម្រាលបន្ទុករបស់អ្នកខ្ចី ក្នុងការផ្តល់ទ្រព្យបញ្ចាំទៅធនាគារ នៅពេលស្នើសុំកម្ចី។ ទន្ទឹមនេះ ធនាគារក៏អាចចាប់យកអតិថិជនច្រើនបន្ថែមទៀត ដែលខ្វះទ្រព្យបញ្ចាំ ដើម្បីផ្តល់កម្ចី ដែលមានការធានាពី CGCC។

យ៉ាងណាក៏ដោយ ទោះបីជាកម្ចីមានទ្រព្យបញ្ចាំក្តី ឬកម្ចីមានការធានាឥណទានក្តី អ្នកខ្ចីនៅតែមានកាតព្វកិច្ចសង ទៅកាន់ធនាគារ។

ការធានាឥណទានរបស់ CGCC មានន័យថា CGCC រ៉ាប់រងលើហានិភ័យដែលអាចកើតមានឡើងនៅពេលគ្រឹះស្ថានធនាគារ/មីក្រូហិរញ្ញវត្ថុផ្តល់កម្ចីជូនទៅក្រុមហ៊ុនអាជីវកម្ម។ ការធានាឥណទាននេះ ដើរតួដូចគ្នានឹងទ្រព្យធានាដែរ។ ករណីកម្ចីមានទ្រព្យធានា នៅពេលកម្ចីខូច ធនាគារអាចរឹបអូសយកទ្រព្យធានារបស់អ្នកខ្ចី មកទូទាត់ប្រាក់ដើមនៃកម្ចី។ ដោយឡែក ចំពោះករណីកម្ចីមានការធានាឥណទានពី CGCC នៅពេលកម្ចីខូច ធនាគារអាចទាមទារសំណងពី CGCC មកទូទាត់ប្រាក់ដើមនៃកម្ចី។

ការទាមទារសំណងនេះ គឺនឹងធ្វើឡើងបាននៅពេលណាដែលកម្ចីចាត់ថ្នាក់ “បាត់បង់”។ ផ្អែកតាមប្រកាសរបស់ធនាគារជាតិនៃកម្ពុជា ស្តីពីចំណាត់ថ្នាក់ហានិភ័យឥណទាន និងសំវិធានធនលើអ៊ីមភែរមិន កម្ចីដែលត្រូវបានចាត់ថ្នាក់ “បាត់បង់” គឺហួសកាលកំណត់សង ១៨០ថ្ងៃ ឬលើសពីនេះ (ចំពោះកម្ចីរយៈពេលខ្លី) ឬហួសកាលកំណត់សង ៣៦០ថ្ងៃ ឬលើសពីនេះ (ចំពោះកម្ចីរយៈពេលវែង)។

លោកអ្នកអាចស្វែងយល់ថាតើ PFIs របស់ CGCC មានផលិតផលកម្ចីដែលមានការធានាឥណទានអ្វីខ្លះ ដោយចុច https://cgcc.com.kh/en/pfis-guarantee-product/

CGCC រីករាយស្វាគមន៍ជានិច្ច! លោកអ្នកអាចទូរស័ព្ទមកលេខ 023 722 123 ដើម្បីប្រឹក្សាយោបល់បន្ថែម និងណាត់ជួបក្រុមការងារយើងខ្ញុំបាន ឬទំនាក់ទំនងតាមប្រព័ន្ធអេឡិកត្រូនិកដូចខាងក្រោម៖

- អ៊ីម៉េល៖ [email protected]

- ទំព័រហ្វេសប៊ុក៖ https://www.facebook.com/officialcgcc

- តេឡេក្រាម៖ https://t.me/CGCCCambodia

CGCC ជឿជាក់ថា ការចូលរួមរបស់គ្រឹះស្ថានហិរញ្ញវត្ថុ នៅក្នុងដំណើរការនៃការធានាឥណទាន ពិតជាមានសារៈសំខាន់ខ្លាំងណាស់ ដល់ការលើកកម្ពស់ការទទួលបានហិរញ្ញប្បទានរបស់ក្រុមហ៊ុនអាជីវកម្ម ជាពិសេសសហគ្រាសធុនតូចនិងមធ្យម និងកម្ពុជា។

CGCC សង្ឃឹមថានឹងជួបលោកអ្នកឆាប់ៗ!